80 Jahre nach dem Ende des Bretton Woods-Abkommens, bei dem die USA ein neues, auf Golddeckung basierendes Weltfinanzsystem etabliert hatten, befinden wir uns in einer Zeit eines ähnlich fundamentalen Umbruchs.

Die BRICS-Staaten sind dabei, eine goldgedeckte Handelswährungen zu entwickeln und US-amerikanische Senatoren sprechen sich für eine Goldbindung des US-Dollars aus. Trump hat schon 2016 einen Goldstandard befürwortet.

Im Vergleich dazu scheinen die Europäer – an der Medienpräsenz des Themas gemessen – in der globalen Goldpolitik nicht besonders bemüht zu sein, einen Goldstandard zu errichten. Doch die europäischen Initiativen sind weiter vorangeschritten als gemeinhin wahrgenommen wird.

Goldstandard in Europa – ein historischer Rückblick

Der Goldstandard in Europa hat Tradition. Geschichtlich betrachtet, gilt der klassische Goldstandard von 1871, als das Deutsche Reich gegründet wurde, bis zum Beginn des Ersten Weltkriegs 1914 als eine Zeit, in der ein goldgedecktes Währungssystem weitgehend gut funktionierte. Das Gleiche galt auch für Großbritannien und Frankreich.

Nach dem Zweiten Weltkrieg sollte das Bretton-Woods-System die Währungssituation stabilisieren. Durch feste Wechselkurse bei den Währungen fand auf internationaler Ebene eine indirekte Goldbindung statt, die über die Golddeckung des US-Dollars entstand. Der wachsende Welthandel führte jedoch zu einem erhöhten Bedarf an US-Dollar-Reserven, die bald die US-Goldreserven überstiegen.

Frankreich sprach missbilligend von einem “außerordentlichen Privileg” der USA, die ihren Status aufgrund der Golddeckung zur weltweiten Reservewährung zu verdanken hatte. Diese Haltung spiegelte das wachsende Unbehagen Europas gegenüber der dominanten Stellung des Dollars wider.

Mitte der 1960er forderte der französische Präsident De Gaulle die Umwandlung seiner Dollar-Reserven in Gold und ließ die Goldbarren in Höhe von 350 Tonnen mit einem Kriegsschiff nach Frankreich bringen.

1968 wurde die Goldeinlösepflicht auf Zentralbanken beschränkt. Als die Nachfrage nach dem amerikanischen Gold weiter anstieg, verkündete US-Präsident Nixon 1971 in einer Fernsehansprache die Aussetzung der Goldkonvertibilität des US-Dollars, was das Ende des Bretton-Woods-Systems 1973 einläutete.

Er begründete seine Entscheidung damit, dass in den letzten Wochen die Spekulanten einen Krieg mit allen Mitteln gegen den Dollar entfacht hätten. Das Umtauschen von Dollars in Gold hatte über die letzte Zeit spürbar zugenommen; Wochen zuvor hatte der französische Präsident u.a. erneut ein Schiff geschickt, um weitere Mengen an Gold zurückzutransportieren. (Der Zusammenbruch des Fiat-Geldes und das Wiederaufleben des Goldes)

Goldstandard in Europa – Jahrzehnte vorbereitet?

Laut dem Gold-Experten Jan Nieuwenhuijs bereiten die europäischen Zentralbanken einen internationalen Goldstandard vor – und zwar seit den 70er Jahren. Die politischen Maßnahmen, die den Weg für ein gerechtes und dauerhaftes Währungssystem ebnen sollen, werden seiner Ansicht nach seit etwa 50 Jahren schrittweise umgesetzt.

Nach der Abschaffung der Goldbindung durch Nixon seien die Europäer gezwungen gewesen, sich der Dollar-Hegemonie anzuschließen; doch sie planten schon damals, dieser Währungsdominanz entgegenzuwirken.

Um die Situation vor historischem Hintergrund noch besser einordnen zu können, ein Blick auf die 1960er Jahre: In dem Versuch, das internationale Währungssystem zu stabilisieren und den Goldpreis bei 35 US-Dollar zu halten, gründete sich 1961 das Konsortium namens “London Gold Pool”. Dessen acht Mitglieder waren die USA, Deutschland, Großbritannien, Italien, Frankreich, die Schweiz, die Niederlande und Belgien.

Die Europäer waren nicht glücklich darüber, Probleme zu lösen, die im Wesentlichen durch die USA verursacht wurden. Nachdem 1967 die Abwertung des britischen Pfunds das Vertrauen in das Finanzsystem erschütterte, zog sich Frankreich aus dem Pool zurück. 1968 wurde er dann komplett aufgelöst.

Schon seit den 1960ern legten die USA den ausländischen Zentralbanken nahe, ihre Dollar-Reserven in US-Staatsanleihen zu reinvestieren, anstatt sie gegen Gold einzulösen. So könnten die Vereinigten Staaten Geld für Importe drucken und die Sparer im Ausland ihre Haushaltsdefizite finanzieren lassen – wie es letztlich auch eingetreten ist. Das per se ungerechte System hat den USA eine beispiellose Macht verliehen.

In einem Artikel der “New York Times” vom 24. September 1973 sagte die EWG (Europäische Wirtschaftsgemeinschaft) öffentlich, dass sich Europa dafür engagieren werde, dass eine internationale Währungsreform etabliert wird, um das System dauerhaft und gerecht zu gestalten. Das sei laut Nieuwenhuijs der Beweggrund gewesen, warum Zentralbanken in Europa anfingen, massenhaft Gold zu verkaufen.

Damit sollte das Gold auf der Welt gleichmäßiger verteilt werden. Das sei ein Schritt gewesen, auf dessen Fundament ein goldbasiertes Währungssystem vorbereitet werde.

Goldpolitik in Europa, Misstrauen gegenüber den USA & Kontrolle durch die Sowjetunion

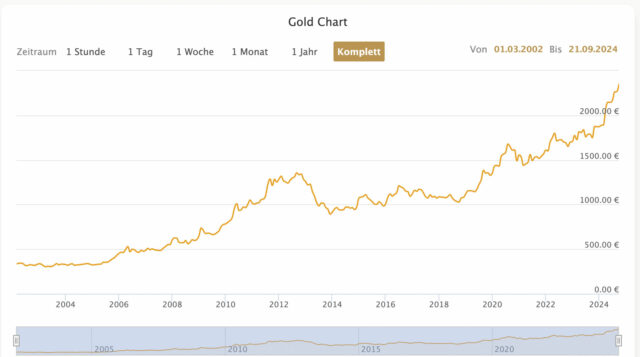

Der Goldpreis lag 1973 bei etwa 50 US-Dollar, erreichte 194 US-Dollar im Jahr 1977 und Anfang der 80er überschritt er die Marke von 850 US-Dollar. Das führte zu einer starken Abwertung des Dollars. In der Zeit war die Sowjetunion übrigens – zusammen mit Südafrika – Hauptanbieter des Goldes auf dem Weltmarkt, was ihr teilweise eine Kontrolle über den Preis bescherte.

Während die USA versuchten, den Goldpreis durch Verkäufe zu drücken, nahmen europäische und asiatische Banken Goldkäufe vor – was als Zeichen der Unabhängigkeit von der US-Politik gewertet wurde. Das machte es den USA unmöglich, den Goldpreis selbst zu kontrollieren.

Die tiefe und hartnäckige Wirtschaftskrise der 70er in den USA, die teils von zweistelligen Inflationsraten geprägt war, befeuerte den Dollarverfall. Beim amerikanischen Nachrichtenmagazin “USNWR” war 1979 zu lesen, dass die Explosion des Goldpreises von europäischen Banken als massives Misstrauensvotum gegen die Wirtschaftspolitik des US-Präsidenten Carter angesehen werde.

In den 80er und 90er Jahren entwickelte sich die US-Wirtschaft intensiv kräftig, was auch zum großen Teil dem Dollar als führende Währung der Welt geschuldet war. Bevor dann das 21. Jahrhundert vor der Tür stand, verschlechterte sich die wirtschaftliche Lage der USA wieder.

Unter anderem die steigenden Sozialausgaben sowie die Kriegsfinanzierung – etwa in Afghanistan, dem Irak oder in Somalia – wurde Geld emittiert; diese zusätzliche Geldmenge wurde durch Staatsanleihen gedeckt. Die damit verursachte Staatsverschuldung schwächte den US-Dollar gegenüber den wichtigen Währungen in Europa und Asien deutlich. Ein starker Anstieg des Goldpreises wäre die folgerichtige Konsequenz gewesen.

CBGA: Abkommen unter Europäern in Washington

Als verschiedene europäische Notenbanken – die Österreichs, die der Schweiz, der Niederlande, aber vor allem die britische Bank of England – ankündigten bzw. die Möglichkeit erachtet wurde, dass sie in großem Stile Gold verkaufen wollen, hat das die Märkte stark verunsichert. In diesem Zusammenhang haben die Zentralbanken einiger europäischer Länder ein Abkommen geschlossen, um quasi einen unterbewerteten Goldpreises beizubehalten.

Im Jahr 1999 verkündeten 14 Zentralbanken Westeuropas, dass sie ein aufeinander abgestimmtes Programm für einen Zeitraum von fünf Jahren umsetzen würden. Es nannte sich Central Bank Gold Agreement (CBGA) – Goldabkommen der Zentralbanken. Da dieses erste von vier Abkommen in Washington geschlossen wurde, ist es auch als “Washington Agreement on Gold” bekannt. Damals wurden die Gespräche dazu während einer IWF-Tagung in der amerikanischen Hauptstadt abgehalten.

Der damalige Chef der US-Notenbank FED, Alan Greenspan, sowie Finanzminister Larry Summers waren bei der Unterzeichnung anwesend. Aus ihrer Sicht haben Konkurrenten im Kampf um die Stabilität der Währungen “im eigenen Hause” eine Vereinbarung getroffen, mit dem sie sich selbst einschränken und verpflichten, den US-Dollar stark zu halten. Ob das seitens der beiden US-Finanzspitzen als gute Gastgeberei oder als diplomatisches Signal der Untergebenheit Europas gewertet werden sollte, bleibt Interpretationssache.

Der Grund für diese Vereinbarung war mehrschichtig. Zum einen wurden Goldverkäufe in großen Mengen von dem Internationalen Währungsfonds sowie verschiedenen westeuropäischen Zentralbanken angekündigt. Zu ihnen gehörten die britische, schweizerische, österreichische, niederländische und belgische Notenbank.

Das erste von insgesamt vier Abkommen wurde am 26. September 1999 von der EZB sowie von den Zentralbanken folgender 14 Länder unterzeichnet: Großbritannien, Deutschland, Schweiz, Niederlande, Schweden, Belgien, Irland, Österreich, Spanien, Frankreich, Italien, Portugal, Finnland und Luxemburg. Südafrika und Australien, die zu der damaligen Zeit zu den größten Goldproduzenten der Welt gehörten, schlossen sich informell den CBGA an. Die jeweiligen Notenbanken verpflichteten sich, höchstens 400 Tonnen Gold pro Jahr an den Markt zu bringen. Das Abkommen war auf fünf Jahre angelegt.

Das zweite Washingtoner Abkommen (CBGA II) wurde 2004 getroffen, wobei die Bank of England zurück trat und Griechenland sich dem Vetrag anschloss. Für die folgenden fünf Jahre wurde die Grenze pro Jahr auf 500 Tonnen angehoben; die Gesamtmenge innerhalb des Zeitraums der fünf Jahre wurde bei maximal 2.500 Tonnen festgesetzt.

Bei CBGA III (2009 bis 2014) kamen die Zentralbanken von Malta, Slowenien, Slowakei und Zypern dazu. Die Veräußerungsmenge pro Jahr wurde wieder auf 400 Tonnen zurückgesetzt; das gesamte Verkaufsvolumen für den Zeitraum sollte die Marke von 2.000 Tonnen nicht überschreiten.

Bei dem vierten und letzten Abkommen, das im Mai 2014 begann und im September 2019 endete, kamen noch die estnische und lettische Zentralbank hinzu. Die Mitglieder verpflichteten sich, ihre Käufe und Verkäufe weiterhin miteinander abzustimmen, wobei die Mengen niedrig gehalten werden sollten. Es wurde keine Notwendigkeit mehr gesehen, das Abkommen fortzuführen, weil die Märkte sich stabilisiert hätten. Im CBGA IV wurde das gelbe Edelmetall offiziell als bedeutsames Element der globalen Währungsreserven deklariert.

Goldstandard in Europa: Im Westen

Käufe oder Verkäufe von Gold seitens der europäischen Zentralbanken liefern laut Nieuwenhuijs Anzeichen dafür, dass sie ihre Goldreserven im Verhältnis zum Bruttoinlandsprodukt (BIP) ausgleichen. Dazu würden sie geheime Vereinbarungen untereinander zwingen, um die Goldreserven innerhalb Europas und im Verhältnis zu den großen Volkswirtschaften außerhalb des Kontinents auszubalancieren. Wenn die Goldreserven in einem Gleichmaß verteilt sind, ist eine Voraussetzung für einen stabilen Übergang zum Goldstandard erfüllt.

Und genau diese Vorgehensweise wurde im November 2023 von Aerdt Houben, dem Direktor für Finanzmärkte der niederländischen Zentralbank (DNB), mit ungewöhnlich klaren Andeutungen kommuniziert. Die DNB hätte die Goldreserven im Verhältnis zum BIP anderer Länder in der Eurozone und Europas angeglichen – und das sei eine politische Entscheidung gewesen. Wenn es zu einer Finanzkrise käme, würde der Goldpreis in die Höhe schießen. Dann könnten die Goldreserven zur Deckung eines neuen Goldstandards verwendet werden.

Goldstandard in Europa: Im Osten

EU-Staaten im östlichen Teil Europas haben in den letzten Jahren ihre Goldbestände merklich aufgestockt. Die drei folgenden Ländern, die allesamt nicht den Euro als eigene Landeswährung haben, gehören zu ihnen.

Polen

Laut einem Euronews-Bericht war die polnische Nationalbank (NBP) im zweiten Quartal der größte Goldkäufer unter den Zentralbanken weltweit. Sie fügte ihren Reserven 19 Tonnen Gold hinzu, wodurch sich die Gesamtreserven auf 377,4 Tonnen erhöhten. Gold macht nun etwa 14,7 Prozent der polnischen Gesamtreserven aus. NBP-Gouverneur Adam Glapiński strebt 20 Prozent an.

Tschechische Republik

Die Tschechische Nationalbank hat im zweiten Quartal 2024 ihre Goldreserven deutlich erhöht. Laut einem Bericht des Tschechischen Fernsehens, der sich auf Daten der Zentralbank stützt, wurden fast sechs Tonnen Gold erworben. Zurzeit liegen die Goldreserven der Zentralbank bei 41,5 Tonnen. Besonders bemerkenswert ist, dass sich die Goldreserven der Tschechischen Nationalbank innerhalb der letzten zwölf Monate mehr als verdoppelt haben.

Ungarn

Ungarns Goldreserven lagen bis zum dritten Quartal 2018 kontinuierlich bei ca. 3,1 Tonnen. Ende 2016 sanken sie sogar kurzzeitig auf null, wonach sie gleich wieder 3,1 Tonnen erreichten. Im vierten Quartal 2018 stiegen sie dann auf 31,5 Tonnen; 2021 auf 94,5 Tonnen, auf welchem Niveau sie sich seitdem halten. Sie haben ihre Reserven in den vergangenen knapp sechs Jahren etwa verdreißigfacht, rangieren in der internationalen Rangliste auf dem 36. Platz, bevor sie davor noch auf dem 56. Platz waren. Ungarn besitzt mittlerweile die höchsten Pro-Kopf-Goldreserven in der mittel- und osteuropäischen Region Europas.

Quellen: PublicDomain/kettner-edelmetalle.de am 21.09.2024

Der Beitrag Goldstandard in Europa: Rückt er näher? erschien zuerst auf .

Meist kommentiert