Während sich der Staub der schockierenden Enthüllung einer sich verschärfenden Krise zu legen beginnt, entsteht ein beängstigendes Bild der Vereinigten Staaten, die rasant auf eine Finanzschuldenkatastrophe historischen Ausmaßes zusteuern.

Der Sturm, der einst bloße Spekulation war, wenn auch düster, ist jetzt sehr real und stürzt die führende Wirtschaftsmacht unserer Welt in einen Zustand des fiskalischen Chaos.

Ist dies der Beginn einer Finanzapokalypse oder stehen wir vor dem größten globalen wirtschaftlichen Neustart, den es je gab?

Behalten Sie Ihre Hüte, meine Damen und Herren ; Wir stehen kurz vor einer Achterbahnfahrt durch die turbulenten Landschaften des amerikanischen Wirtschaftssystems, in dem der Dollar einst ein unangefochtener Koloss war.

Jüngste Indikatoren deuten jedoch darauf hin, dass sich das Land einem schrecklichen geoökonomischen Zusammenbruch nähert. Das sollte uns alle auf die Beine stellen, zumal sich der wirtschaftliche Himmel mit donnernder Unvermeidlichkeit zu verdunkeln scheint.

Im Epizentrum dieser Finanzturbulenzen schießen die Zinssätze in die Höhe und zeichnen das düstere Bild eines drohenden Sturms. Die Schuldendienstkosten – die Kosten für die Bewältigung der Staatsschulden – explodieren gefährlich und drohen die lebenswichtigen Staatsausgaben in den Schatten zu stellen.

Wenn man dazu noch die dreiste Zurückweisung der düsteren Warnungen von Finanzministerin Janet Yellen hinzufügt, hat man ein Gebräu, das stark genug ist, um die globale Finanzstabilität zu dezimieren, die wir mittlerweile für selbstverständlich halten.

Nähern wir uns dem letzten Akt dieser tragischen Wirtschaftssaga? Erleben wir, wie der Vorhang auf der großen amerikanischen Wirtschaftsbühne fällt? Die Zahlen deuten sicherlich darauf hin. (Hat die Bankenkrise von 2024 bereits begonnen?)

Das fesselnde Narrativ der wirtschaftlichen Widerstandsfähigkeit der USA scheint auf einen schockierenden Höhepunkt zuzusteuern, da die Zahlen mehr sagen als alle Spekulationen. Anschnallen!

Die Steuereinnahmen, das Lebenselixier der Staatskasse, sind drastisch um 9,2 % gesunken , ein Rückgang, der allein zu einem Rückgang der Staatseinnahmen um 7,3 % seit Jahresbeginn geführt hat.

Unterdessen verdreifachte sich das US-Haushaltsdefizit – das Defizit zwischen den Ausgaben und Einnahmen der Regierung – im Juni im Jahresvergleich fast und erreichte alarmierende 228 Milliarden US-Dollar.

Das Gesamtdefizit in den ersten neun Monaten des Geschäftsjahres belief sich auf atemberaubende 1,393 Billionen US-Dollar und war damit das drittgrößte Defizit aller Zeiten. Das Ausmaß dieses Defizits gibt nicht nur Anlass zur Sorge, es ist auch ein ohrenbetäubender Alarm.

Diese steigenden Schulden gefährden nicht nur die Stabilität der US-Wirtschaft, sondern gefährden auch ihre globale Stellung. Die zunehmend klaffenden Defizite machen die USA zu einem Hochrisikokreditnehmer, was zu höheren Zinszahlungen und einer untragbaren Belastung des Bundeshaushalts führt.

Für diejenigen, die bereit sind, einen Blick darauf zu werfen, sind die Zahlen geradezu erschreckend. Der jüngste monatliche Haushaltsdefizitbericht der USA offenbart einen erschreckenden Aufstieg in Richtung einer sich verschärfenden Finanzkrise.

Die Staatsausgaben sind um 15 % auf unglaubliche 646 Milliarden US-Dollar gestiegen , eine erschreckende Steigerung um 100 Milliarden US-Dollar im Vergleich zum Vorjahr.

In einer grausamen Wendung der Ironie brachen unterdessen die Steuereinnahmen, die eigentlich die Regierung über Wasser halten sollten, um 9,2 % ein. Es sank von respektablen 461 Milliarden US-Dollar auf magere 418 Milliarden US-Dollar. Dies stellt den größten Rückgang der Steuereinnahmen ohne Abfederung einer Rezession dar.

Die Folgen? Ein steigendes Haushaltsdefizit und eine Wirtschaft, die sich am Rande des Abgrunds befindet. Das US-Haushaltsdefizit hat sich in nur einem Jahr verdreifacht, ja verdreifacht, von 89 Milliarden US-Dollar auf satte 228 Milliarden US-Dollar.

Dies liegt weit über der Konsensprognose von 175 Milliarden US-Dollar und deutet auf eine Finanzkrise hin, die sich in alarmierendem Tempo verschärft.

Dieser außergewöhnliche Anstieg des Defizits sorgt nicht nur für Stirnrunzeln; Es wirft Fragen zur Mittelzuweisung und möglichen steuerlichen Unzulänglichkeiten auf. Verbirgt sich vor dem Hintergrund dieses beispiellosen wirtschaftlichen Abschwungs ein dunkleres Geheimnis?

Wenn man eine weitere Ebene dieses Finanzdesasters betrachtet, ist das kumulierte Defizit in den ersten neun Monaten des Geschäftsjahres das drittgrößte in der Geschichte.

Lässt man die Geschäftsjahre 2020 und 2021 außer Acht, die durch den weltweiten Pandemie-Shutdown beeinträchtigt waren, belief sich das Defizit für das Geschäftsjahr 2023 auf bedrückende 1,393 Billionen US-Dollar . Das ist eine Steigerung von 170 % im Vergleich zum Vorjahr! Diese Zahlen schreien nach dringendem Handeln – einer Rückkehr zu goldgedecktem Geld und einem globalen Währungs-Reset (GCR).

Wie lange kann das derzeitige Finanzsystem diesem Ansturm standhalten, ohne vor der GCR zu kapitulieren?

Die Schulden wachsen wie ein monströser Finanzriese und bedrohen die Stabilität der US-Wirtschaft und ihre globale Stellung. Die Vereinigten Staaten stehen am Rande eines möglichen Bankrotts, eines Absturzes des US-Dollars oder vielleicht des völligen Zusammenbruchs des globalen Fiat-Währungssystems.

Machen Sie sich auf den Aufprall gefasst

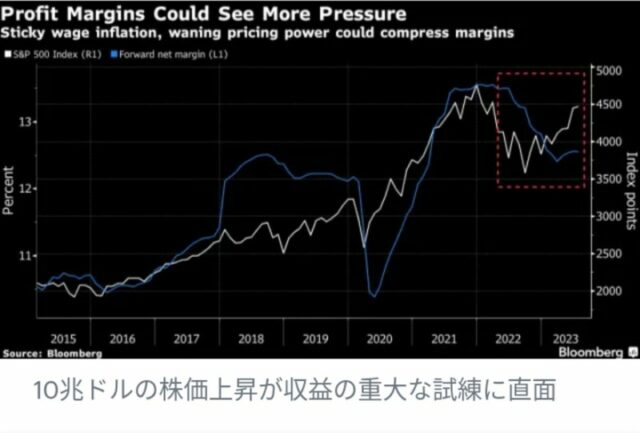

Die globalen Aktienmärkte haben in diesem Jahr eine erstaunliche Erholung von 10 Billionen US-Dollar erlebt. Da sich jedoch Hunderte von Unternehmen darauf vorbereiten, in den kommenden Wochen ihre Gewinne bekannt zu geben, steht dieser monumentale Erfolg auf der Kippe. Angesichts der Prognosen, die einen Rückgang der S&P 500-Gewinne um 9 % für das zweite Quartal prognostizieren, und eines noch düstereren Ausblicks für Europa, steht das Schicksal dieses bemerkenswerten Aktiengewinns auf dem Spiel.

Während wir durch diese turbulenten Zeiten navigieren, sind Marktbeobachter und Anleger uneinig darüber, wie der Markt reagieren wird. Es steht viel auf dem Spiel, und der bevorstehende Gewinntest wird die Widerstandsfähigen von den Schwachen trennen.

Doch zu Beginn der Berichtssaison werden sich die kommenden Wochen als entscheidender Moment für diese bemerkenswerte Leistung erweisen. Laut von Bloomberg Intelligence zusammengestellten Daten wird der S&P 500 voraussichtlich die schlechteste Gewinnsaison seit 2020 erleben, mit einem prognostizierten Rückgang von 9 % im zweiten Quartal.

Noch schlimmer ist die Situation in Europa, wo ein schwindelerregender Rückgang um 12 % erwartet wird. Der bevorstehende Gewinntest wird darüber entscheiden, ob die massiven Aktiengewinne ihre Dynamik aufrechterhalten können oder unter der Last der Unsicherheit zusammenbrechen.

Während wir uns diesem entscheidenden Moment nähern, befinden sich Finanzstrategen in einem Zustand der Meinungsverschiedenheit. Während einige Indikatoren auf eine mögliche Erholung der Gewinne im nächsten Jahr hindeuten, bleiben andere skeptisch, was die Fähigkeit des Marktes angeht, den Sturm zu überstehen.

Evgenia Molotova, leitende Investmentmanagerin bei Pictet Asset Management, äußert ihre Zweifel und erklärt: „Ich bin skeptisch, dass die Unternehmen in diesem Quartal das gleiche Maß an Ertragsstabilität erzielen können.“ Um die Fähigkeit des Marktes zu beurteilen, sich im zweiten Halbjahr zu erholen, werden Umsatzwachstum und stabile Gewinnmargen die entscheidenden Faktoren sein.

Marktbeobachter behalten mehrere entscheidende Aspekte im Auge, die die Marktentwicklung beeinflussen könnten. Zu diesen Faktoren gehören die Auswirkungen eines schwächeren Dollars auf große Exporteure in die Vereinigten Staaten, die wahre Geschichte hinter der KI-gestützten Aktienrallye, Bedenken hinsichtlich steigender Kosten und die Auswirkungen der Verbraucherausgaben auf die Gesundheit der Unternehmen. Die Reaktion des Marktes auf diese Elemente wird wahrscheinlich den Verlauf zukünftiger Entwicklungen bestimmen.

Hier sind fünf kritische Faktoren, die Anleger genau beobachten:

Big Tech Impact: Der Nasdaq 100 erreichte, angetrieben durch den Hype um künstliche Intelligenz (KI), in der ersten Hälfte dieses Jahres beispiellose Höhen. Jetzt warten Anleger sehnsüchtig auf Beweise dafür, wie sich diese aufkommende Technologie auf die Unternehmensgewinne auswirken wird.

Anika Gupta, Direktorin für makroökonomische Forschung bei WisdomTree, warnt: „Wenn sich die KI-Begeisterung nicht in einem erheblichen Gewinnwachstum für Technologieunternehmen niederschlägt, könnten wir zumindest eine vorübergehende Korrektur der Aktienkurse erleben.“ Unternehmen wie Apple, Microsoft, Amazon.com, Nvidia und Googles Muttergesellschaft Alphabet haben in diesem Quartal bereits ein beeindruckendes Gewinnwachstum gezeigt und damit andere große Player in den USA übertroffen.

Auswirkungen der Inflation: Der Optimismus hinsichtlich einer sich verlangsamenden Inflation hat Hoffnungen geweckt, dass die Federal Reserve die Zinserhöhungen bald stoppen könnte. Allerdings sehen sich die Unternehmen mit einem ungünstigeren Szenario konfrontiert, da Arbeits- und andere Kosten weiter steigen, was es für sie schwierig macht, die Preise für die Kunden zu erhöhen. Rob Haworth, Senior Investment Strategist bei US Bank Wealth Management, unterstreicht die Besorgnis und sagt: „Die nominale Inflation sinkt schneller als die Löhne, was den Verbrauchern zugute kommen, aber die Gewinnmargen verschlechtern könnte. Wir müssen die Wechselwirkung zwischen Lohnwachstum und Preissteigerungen genau untersuchen, um abzuschätzen, ob die Unternehmen weiterhin unter Druck stehen werden.“

Verbraucherdruck: Die zugrunde liegenden Trends bei den Verbraucherausgaben dienen als Barometer für die Gesundheit von US-Unternehmen. Schlüsselsektoren wie Autoverkauf, Reisen und Gastgewerbe stehen auf dem Prüfstand, da Analysten die Schuldenlast der Unternehmen, Refinanzierungspläne und die finanzielle Stabilität von Unternehmen mit schwachen Bilanzen überwachen. Trotz eines robusten Arbeitsmarkts und reichlicher Ersparnisse deuten erste Anzeichen darauf hin, dass die US-Verbraucherausgaben inflationsbereinigt nach einem anfänglichen Anstieg Anfang des Jahres relativ unverändert geblieben sind. Dieses verhaltene Wachstum gibt Anlass zur Sorge über die Lage der Gesamtwirtschaft.

Europas Outperformance sinkt: Experten von Barclays gehen davon aus, dass Europa im Vergleich zu den USA stärkere Gewinneinbußen verzeichnen wird, vor allem aufgrund eines schwächeren Fertigungssektors. Darüber hinaus stehen große Exporteure vor zusätzlichen Herausforderungen, da Währungen wie der Euro und der Schweizer Franken stärker werden, was sich auf ihre Wettbewerbsfähigkeit auswirkt.

Der Schweizer Uhrenhersteller Swatch Group AG hat bereits vor den negativen Auswirkungen von Währungsschwankungen auf seinen Umsatz in diesem Jahr gewarnt. Während einige Anleger regionale Aktien aufgrund attraktiver Bewertungen attraktiv finden, befürchten andere, dass der Mangel an Technologieaktien die Gesamtaussichten destabilisieren könnte.

Eine turbulente Erholung in China: Der chinesische Aktienmarkt blieb in diesem Jahr von der globalen Rallye fern, geplagt von einer schleppenden Wirtschaftserholung und wachsenden Sorgen über den Immobiliensektor und die Jugendarbeitslosigkeit. Es wird jedoch erwartet, dass die Autohersteller des Landes einen Hoffnungsschimmer geben, da die Inlandsverkäufe und Exporte an Dynamik gewinnen. Andererseits könnte die Leistung von Technologieunternehmen aufgrund der schwachen Bedingungen auf dem globalen Chipmarkt ins Stocken geraten.

Die Leistung internationaler Unternehmen, die Geschäfte mit China tätigen, insbesondere europäischer Luxusgütergiganten, wird genau unter die Lupe genommen. Die Burberry Group hat kürzlich den Beitrag Chinas zur Kompensation der Abschwächung in den Vereinigten Staaten hervorgehoben.

Andere Marktfavoriten, darunter LVMH und Kering SA, werden ebenfalls auf ihre Leistung in Asien geprüft. Fabiana Federi, Chief Investment Officer für Equity und Multi-Assets bei M&G, weist darauf hin, dass Schönheits- und Sportartikelunternehmen, die den chinesischen Markt bedienen, aufgrund ihrer Kundenbasis höheren Risiken ausgesetzt sind als Luxusgüterunternehmen.

Zusammenfassend lässt sich sagen, dass der Eigenkapitalgewinn von 10 Billionen US-Dollar an einem Scheideweg steht. Wenn Unternehmen beginnen, ihre Gewinne zu melden, wird die Widerstandsfähigkeit dieser Gewinne wie nie zuvor auf die Probe gestellt.

Da Skeptiker die Fähigkeit von Unternehmen, wieder auf die Beine zu kommen, in Frage stellen, ist es von entscheidender Bedeutung, das Umsatzwachstum, die Gewinnmargen und wichtige Marktindikatoren zu überwachen, um die zukünftige Entwicklung einzuschätzen.

Anleger müssen wachsam bleiben und mit Vorsicht durch diese unsicheren Zeiten navigieren, da das Schicksal der globalen Aktienmärkte auf dem Spiel steht.

Also schnallen Sie sich an, meine Damen und Herren. Es scheint, dass der Finanz-Hurrikan kurz vor der Tür steht und direkt auf uns zusteuert. Wir stehen vor dem größten finanziellen Neustart der Geschichte.

Machen Sie sich auf den Aufprall gefasst.

Game over!

…

Am 28. April 2020 erschien „Der Hollywood-Code: Kult, Satanismus und Symbolik – Wie Filme und Stars die Menschheit manipulieren“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel: „Die Rache der 12 Monkeys, Contagion und das Coronavirus, oder wie aus Fiktion Realität wird“.

Am 15. Dezember 2020 erschien „Der Musik-Code: Frequenzen, Agenden und Geheimdienste: Zwischen Bewusstsein und Sex, Drugs & Mind Control“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel: „Popstars als Elite-Marionetten im Dienste der Neuen Corona-Weltordnung“.

Am 10. Mai 2021 erschien „DUMBs: Geheime Bunker, unterirdische Städte und Experimente: Was die Eliten verheimlichen“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel „Adrenochrom und befreite Kinder aus den DUMBs“.

Am 18. März 2022 erschien „Die moderne Musik-Verschwörung: Popstars, Hits und Videoclips – für die perfekte Gehirnwäsche“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel „Stars Pro und Contra Impfung: „Die Ärzte“, „Die Toten Hosen“, Nena, Westernhagen, Eric Clapton, Neil Young und weitere“.

Am 26. August 2022 erschien „Der Hollywood-Code 2: Prophetische Werke, Alien-Agenda, Neue Weltordnung und Pädophilie – sie sagen es uns durch Filme“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel „Die Illuminati und die Neue Weltordnung in Hollywood“.

Am 10. März 2023 erschien „Illuminatenblut 2: Jagdgesellschaften der Eliten – sie benutzen Rituale und Magie um Dich zu kontrollieren!“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel „Ordnung aus dem Chaos“: Wie die Pläne der Elite in aller Öffentlichkeit vorhergesagt wurden – Warum mussten die Georgia Guidestones 2022 zerstört werden?“.

Am 18. August 2023 erschien „“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel „Drei Resets – ein Reset fehlt noch! Die Schlammflut – als unsere Geschichte überdeckt wurde.“

Am 15. Dezember 2023 erschien: „

Ein handsigniertes Buch erhalten Sie für Euro 30,- (alle acht Bücher für Euro 240,-) inkl. Versand bei Zusendung einer Bestellung an: info@pravda-tv.com.

Quellen: PublicDomain/amg-news.com am 23.03.2024

Meist kommentiert