Die unaufhaltsame Rallye an der Wall Street hat eine neue Klasse von Hardcore-Bullen hervorgebracht, die davon ausgehen, dass die Hausse an den US-Aktienmärkten noch lange nicht vorbei ist.

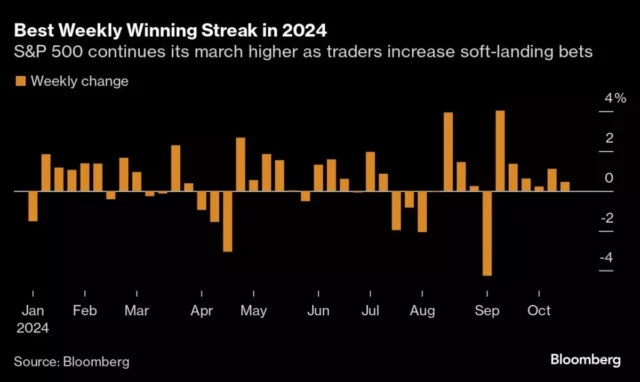

Angetrieben von der Zinswende der US-Notenbank Fed und der Aussicht auf eine sanfte Landung der US-Wirtschaft erreichte der Leitindex S&P 500 in der vergangenen Handelswoche sein 46. und 47. Rekordhoch in diesem Jahr und liegt aktuell über 23 Prozent im Plus.

Eigentlich gibt es genügend Belastungsfaktoren, die die Rallye bremsen könnten, wie die knappe US-Wahl, der unsichere Zinspfad der Fed und die geopolitischen Spannungen, um nur einige zu nennen, doch bisher konnte nichts den rasanten Anstieg der Aktien stoppen.

Wall Street im Risk-on-Modus

Die Skeptiker an der Wall Street, die behaupten, dass die guten Zeiten nicht von Dauer sein können, werden durch zahlreiche Fakten bestätigt. Die Aktienbewertungen sind weit überzogen, die Unternehmensgewinne rückläufig, die Spreads von Unternehmensanleihen verengen sich und der Goldpreis legt eine unaufhaltsame Rekordjagd hin.

Das Ergebnis ist ein Run auf Absicherungsprodukte – Optionen und andere Instrumente, die dazu dienen, bereits erzielte Gewinne zu schützen so ein Bloomberg-Bericht.

Doch neben all der Vorsicht hat sich auch eine Gruppe von bullischen Strategen zu Wort gemeldet, deren Ausblick deutlich weniger vorsichtig ist. Trotz des Gegenwinds, mit dem die Anleger an diesem Punkt des Wirtschaftszyklus konfrontiert sind, gibt es ihrer Meinung nach Grund zu der Annahme, dass die Hausse bei risikoreichen Anlagen wie Aktien noch nicht weit fortgeschritten ist.

Eine von ihnen ist Nancy Tengler, die für Laffer Tengler Investments in Scottsdale, Arizona, 1,4 Milliarden Dollar verwaltet. Sie ist davon überzeugt, dass das Wachstum der Unternehmensgewinne dank eines steilen Rückgangs der Inflation, der auch den Verbrauchern zugute kommt, größer ist, als es den Anschein hat, und drängt ihre Kunden dazu, Treasuries zu verlassen und in eine breitere Liste von Wetten auf Kommunalanleihen, Elektrogerätehersteller und Versorgungsunternehmen zu investieren. (3 Zeichen dafür, dass Bitcoins „parabolische Phase“ mit einem Ziel von 250.000 US Dollar bald beginnt)

„Das Wachstum ist da, und es wird immer noch von den Verbrauchern angetrieben“, sagte sie. „Die Berichtssaison wird ziemlich robust sein. Wir werden mehr Überraschungen nach oben als nach unten erleben. Wir sind sehr optimistisch.“

Allerdings haben die Analysten die Messlatte für die Unternehmen im Vorfeld der Berichtssaison wieder einmal sehr niedrig gelegt – Schwamm drüber. Die Tech-Earnings können den Nasdaq auf 20.000 Punkte treiben, sagt Dan Ives, leitender Aktien-Analyst bei Wedbush Securities.

Aktienmarkt-Rallye gestützt von US-Wirtschaft

Die Aktienkurse an der Wall Street stiegen in dieser Woche erneut, wobei der S&P 500 um fast 1 % zulegte und damit den sechsten Gewinn in Folge verzeichnete, die längste Serie seit Dezember.

Die Renditen zehnjähriger Staatsanleihen blieben nach einem vierwöchigen Anstieg, der durch die Auflösung von Wetten auf übermäßige Fed-Zinssenkungen ausgelöst worden war, wenig verändert. Bei den Krediten begann der iShares iBoxx Investment Grade Corporate Bond ETF die Woche mit seinem besten dreitägigen Anstieg seit Mitte September, während der Ölpreis seinen ersten wöchentlichen Rückgang in diesem Monat verzeichnete.

S&P 500 mit bester wöchentlicher Gewinnserie im Jahr 2024

Der einfachste Grund für Optimismus bleibt die Wirtschaft, auch weil die Federal Reserve unter Jerome Powell zwei Jahre restriktiver Geldpolitik nun rückgängig macht, während die Inflation nachlässt.

Die Daten dieser Woche zeigten, dass sich sowohl der US-Konsum als auch der US-Arbeitsmarkt in guter Verfassung befinden, während die Bankvorstände fast einstimmig positive Prognosen abgaben, da die Gewinne die Erwartungen weitgehend übertrafen. Am Donnerstag wurde die GDPNow-Prognose der Atlanta Fed erneut nach oben korrigiert und prognostiziert nun ein BIP-Wachstum von 3,4 % für das dritte Quartal.

Für Philip Camporeale, Multi-Asset-Portfoliomanager bei JPMorgan Asset Management, ist es fast so, als würde der Wirtschaftszyklus „rückwärts altern und sich verlängern, weil die Fed ihre Politik mit einer sehr geringen Rezessionswahrscheinlichkeit lockert“, sagte er.

„Die makroökonomische Volatilität ist heute geringer als in den letzten zwei Jahren“, fügte er hinzu. Camporeale behielt die Übergewichtung von Aktien gegenüber Anleihen bei, die er das ganze Jahr über hatte, und fügte risikoreichere Anlagen wie Aktien aus Schwellenländern hinzu.

Spielraum für Expansion

Natürlich ist es keine leichte Aufgabe, eine Rallye fortzusetzen, die den S&P 500 seit Anfang 2020 fast verdoppelt hat. Der Index ist mit dem 24-fachen der Jahresgewinne bewertet, eine der höchsten Bewertungen seit der Technologieblase der 1990er Jahre.

Zweimal in den letzten drei Monaten gerieten die Aktien aufgrund von Anzeichen einer Trendwende am US-Arbeitsmarkt unter Druck, um dann inmitten hektischer Dip-Käufe von privaten und institutionellen Anlegern wieder kräftig zuzulegen.

Es ist auch eine schwierige Aufgabe zu bestimmen, wo sich die US-Wirtschaft in ihrer Entwicklung befindet. Zwar erlitt der S&P 500 vor zwei Jahren den schlimmsten Jahreseinbruch seit der Finanzkrise 2008, doch der Ausverkauf basierte auf einer Rezession, die nie eingetreten ist.

Lässt man die weitgehend künstlich herbeigeführte Verlangsamung, die mit der Covid-19-Pandemie im Jahr 2020 einherging, außer Acht, so liegt die letzte größere Unterbrechung des US-Wachstums bereits mehr als zehn Jahre zurück.

„Die Leute versuchen immer wieder, den klassischen Konjunkturzyklus auf diese Wirtschaft anzuwenden, aber das funktioniert einfach nicht“, sagte Dario Perkins, Managing Director of Global Macro bei GlobalData TS Lombard.

„Das Beste, was man tun kann, ist, nach Dingen zu suchen, die möglicherweise das Ende des Zyklus verursachen könnten. Und das ist tatsächlich nicht der Fall. Wir befinden uns eigentlich in einer recht guten Lage.

Perkins sieht mehr Spielraum für eine Expansion, da die Zentralbanken in aller Welt ihre Geldpolitik weiter lockern. Die Händler haben ihre Wetten darauf, wie aggressiv die Fed ihre Geldpolitik in diesem Jahr lockern wird, zurückgeschraubt, aber das hat die Hausse in dieser Woche nicht gestoppt.

Rund 3,2 Milliarden Dollar flossen in einen Korb von anlageübergreifenden „Risk-on“-ETFs von Bloomberg Intelligence, zu denen auch Tech-Aktien und hochverzinsliche Anleihen gehören – so viel wie seit August nicht mehr.

Aktien: Rekordverdächtige Long-Positionen

Unterdessen haben Anleger ihre Positionierung im S&P 500 ausgeweitet, wobei die Vermögensverwalter bei den US-Aktienfutures nahezu rekordverdächtige Long-Positionen erreichten. Gleichzeitig ist ein wichtiger Indikator für das wahrgenommene Risiko von US-Investment-Grade-Anleihen auf dem niedrigsten Stand seit etwa zwei Jahrzehnten.

Händler stürzen sich auf anlageübergreifende „Risk-on“-ETFs

Ayako Yoshioka von der Wealth Enhancement Group ist optimistisch, was die US-Wirtschaft angeht, nachdem sie die niedrige Arbeitslosigkeit und die Inflation in der Nähe des 2 %-Ziels der Fed ausgemacht hat.

„Der Hintergrund mag nicht perfekt sein, vor allem weil die Bewertungen der Aktien immer noch hoch sind“, sagte die Portfoliomanagerin, die mehr als 6 Milliarden Dollar verwaltet. „Aber es ist immer noch gut genug.“

…

Am 28. April 2020 erschien „Der Hollywood-Code: Kult, Satanismus und Symbolik – Wie Filme und Stars die Menschheit manipulieren“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel: „Die Rache der 12 Monkeys, Contagion und das Coronavirus, oder wie aus Fiktion Realität wird“.

Am 15. Dezember 2020 erschien „Der Musik-Code: Frequenzen, Agenden und Geheimdienste: Zwischen Bewusstsein und Sex, Drugs & Mind Control“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel: „Popstars als Elite-Marionetten im Dienste der Neuen Corona-Weltordnung“.

Am 10. Mai 2021 erschien „DUMBs: Geheime Bunker, unterirdische Städte und Experimente: Was die Eliten verheimlichen“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel „Adrenochrom und befreite Kinder aus den DUMBs“.

Am 18. März 2022 erschien „Die moderne Musik-Verschwörung: Popstars, Hits und Videoclips – für die perfekte Gehirnwäsche“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel „Stars Pro und Contra Impfung: „Die Ärzte“, „Die Toten Hosen“, Nena, Westernhagen, Eric Clapton, Neil Young und weitere“.

Am 26. August 2022 erschien „Der Hollywood-Code 2: Prophetische Werke, Alien-Agenda, Neue Weltordnung und Pädophilie – sie sagen es uns durch Filme“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel „Die Illuminati und die Neue Weltordnung in Hollywood“.

Am 10. März 2023 erschien „Illuminatenblut 2: Jagdgesellschaften der Eliten – sie benutzen Rituale und Magie um Dich zu kontrollieren!“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel „Ordnung aus dem Chaos“: Wie die Pläne der Elite in aller Öffentlichkeit vorhergesagt wurden – Warum mussten die Georgia Guidestones 2022 zerstört werden?“.

Am 18. August 2023 erschien „“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel „Drei Resets – ein Reset fehlt noch! Die Schlammflut – als unsere Geschichte überdeckt wurde.“

Am 15. Dezember 2023 erschien: „

Am 22. Mai 2024 erschien: „Antarktis: Hinter der Eiswand“ (auch bei Amazon verfügbar), mit einem spannenden Kapitel „Die Flache Erde- und Eiswand-Theorie“

Am 15. Oktober 2024 erschien: „Die große Fälschungsaktion der Jesuiten und der geheime Krieg

Ein handsigniertes Buch erhalten Sie für Euro 30,- (alle zehn Bücher für Euro 300,-) inkl. Versand bei Zusendung einer Bestellung an: info@pravda-tv.com.

Quellen: PublicDomain/finanzmarktwelt.de am 23.10.2024

Der Beitrag Die Hardcore-Bullen haben die Wall Street übernommen erschien zuerst auf .

Meist kommentiert